یکی از این ریسک ها بحث دخالت دستوری دولت در اقتصاد کشور است. یکی از مصادیق این دخالت ایجاد ارز ترجیحی و جلوگیری از آزادسازی قیمت در صنایع مختلف با شعار حمایت از مصرف کنندگان بوده است که علی رغم گذشت بیش از ۳ سال از این سیاست، نتیجه آن یعنی جلوگیری از افزایش قیمت مصرف کننده هرگز موفقیت آمیز و قابل قبول نبوده است و به گفته آمار و اطلاعات متشر شده از درگاههای رسمی عموماً سبب توزیع رانت و ایجاد فساد گردیده است. شرکتهایی که مشمول ارز ترجیحی هستند عموماً نمیتوانند افزایش نرخهای متناسب با افزایش هزینههای خود را دریافت نمایند که به نظر میرسد تداوم این روند میتواند در آیندهی نه چندان دور سودآوری این شرکت ها را با مشکلات متعددی همراه سازد.

یکی دیگر از مصادیق دخالت دولت در بازار سرمایه بحث قیمت گذاری گاز خوراک و سوخت صنایع مختلف میباشد. آزاد سازی قیمت مواد اولیه شرکت ها به خودی خود یک فاکتور مثبت تلقی میگردد لیکن مشروط به دو شرط یک) امکان ازاد سازی قیمت فروش محصولات وجود داشته باشد و دو مبنای آن صحیح و منطقی باشد. که به نظر میرسد نسبت به این عامل اقدامهای لازم در حال پیگیری میباشد.

از این موارد که گذر کنیم برجام اصلی ترین ابهام پیش روی بازار های کشور برای سال ۱۴۰۱ میباشد. این روزها اخبار ضد و نقیض از حصول یک توافق جدید به صورت موقت و گام به گام به گوش می رسد که متناسب با آن شاهد افت قیمت دلار در بازار آزاد هستیم لیکن همچنان ابهام کم و کیف اجرا این توافقنامه و اتفاقات بعدی آن بر هیچ کس پوشیده نیست. آزاد سازی منابع ارزی خارجی از کشور میتواند به مانند گذشته تا حدودی ارزپاشی جهت کاهش قیمت دلار را به همراه داشته و شاید حتی به حیف و میل شدن آن نیز منتج گردد زیرا میدانیم به جهات متفاوت تقاضای ارز در کشور با افت قیمت آن افزایش مییابد. رفع تحریم ها که علت موضوع قبل میباشد نیز خود میتواند اثرات متفاوتی را بر صنایع مختلف داشته باشد طبیعی است که در این شرایط تا مشخص شدن وضعیت نهایی شاهد اتفاق خاصی در بازار سرمایه نباشیم.

یکی دیگر از ریسکهای موجود در بازار که عموماً شرکتهای بزرگ را درگیر کرده بحث واگذاری فعالیت های عمرانی کشور به این شرکتهای میباشد. متاسفانه در سالهای اخیر به سبب تحریمهای اقتصادی متعدد سرمایه گذاریهای متناسب و مورد نیاز در صنایع مختلف مخصوصاً در صنایع نیروگاهی و نفتی صورت نگرفته است که خود سبب کاهش میزان تولید و یا کاهش کیفیت تولید در این صنایع شده است که نمونه آن را در تابستان(قطعی برق صنایع) و در زمستان(قطعی گاز صنایع) شاهد بودیم. حال دولت تصمیم گرفته است که توسعه طرحهای عمرانی را به شرکتهای بزرگ واگذار کند که از دو جهت میتواند بررسی گردد. از یک بعد در افق بلند مدت یک اتفاق خوب به شمار میاید زیرا بعد از اتمام این طرح ها بخش عمدهای از حق استفاده آنها مجدد به خود این شرکت ها تعلق میگیرد و از بعد دیگر میتواند سود تقسیمی شرکتها و انعطاف مالی آنها را در سالهای آتی(کوتاه مدت) با کاهش چشمگیر مواجه سازد. حال باید ببینیم سیاست این شرکتها جهت پیشبرد اهداف خود به چه ترتیبی خواهد بود.

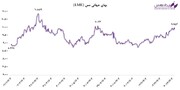

از طرف دیگر این روزها با توجه نزدیک شدن به اتمام پاندمی کووید و افزایش نرخ تورم در اقتصادهای دنیا شاهد اقدام متقابل بانکهای مرکزی در جهت مقابله با افزایش سطح عمومی قیمتها هستیم. که عموماً اصلی ترین ابزار جهت نیل به این اهداف افزاش نرخ بهره میباشد. این اتفاق میتواند بر روی قیمتهای جهانی محصولات کامادیتی اثرات متفاوتی را داشته باشد که این مهم نیز خود یکی از اصلی ترین عوامل اثرگذار بر صنایع صادراتی محور ما در بازار سرمایه میباشد.

یکی دیگر از ریسکهای پیش روی بازار سرمایه در این روزها بحث ریسک قانوان گذاری در نهادهای ناظر است. متاسفانه یکی از اشتباه ترین سیاست هایی که در سال اخیر در بازار سرمایه اتخاذ شد بحث نا متقارن کردن دامنه نوسان بود که همانطور که دیدیم کوچکترین اثری در تعادل بخشی به شرایط بازار را نداشت. بماند که وجود یا عدم وجود دامنه نوسان خود باید به صورت جداگانه و دقیق از ابعاد مختلف مورد بررسی قرار بگیرد. حافظه تاریخی نشان داده است که بازار سرمایه و فعالین آن به شدت نسبت به تغییرات غیر منتظره قوانین حساس و ریسک گریز میباشند. از طرف دیگر ریسک قانونگذاری صرفاً شامل نهادهای نظارتی بازار سرمایه نبوده و از دولت تا مجلس شورای اسلامی را در بر میگیرد و هر گونه ناهماهنگی میان این ارکان و یا تصویب قوانین غیر منتظره میتواند سبب افزایش تنش در بازار سرمایه کشور گردد.

نکته دیگری که باید به آن نیز اشاره شود بحث فروش اوراق های دولت به جهت رفع کسری بودجه سال آتی میباشد.

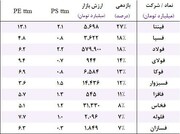

| سال |

آمار انتشار اوراق بدهی (ارقام به میلیون ریال) |

درصد |

|

| ۱۴۰۰ |

جمع اوراق دولتی منتشرشده تا ۳۰ آذر ۱۴۰۰ |

۱,۶۹۶,۲۸۱,۹۰۰ |

۸۹% |

| جمع اوراق خصوصی منتشرشده تا ۳۰ آذر ۱۴۰۰ |

۲۰۰,۱۱۵,۰۰۰ |

۱۱% |

|

| کل اوراق منتشرشده تا ۳۰ آذر ۱۴۰۰ |

۱,۸۹۶,۳۹۶,۹۰۰ |

۱۰۰% |

|

| ۱۳۹۹ |

جمع اوراق دولتی منتشرشده در سال ۱۳۹۹ |

۱,۷۳۹,۶۵۹,۳۶۳ |

۷۹% |

| جمع اوراق خصوصی منتشرشده در سال ۱۳۹۹ |

۴۶۲,۷۱۸,۵۵۴ |

۲۱% |

|

| کل اوراق منتشرشده در سال ۱۳۹۹ |

۲,۲۰۲,۳۷۷,۹۱۷ |

۱۰۰% |

|

| ۱۳۹۸ |

جمع اوراق دولتی منتشرشده در سال ۱۳۹۸ |

۸۲۷,۷۴۲,۱۰۰ |

۸۲% |

| جمع اوراق خصوصی منتشرشده در سال ۱۳۹۸ |

۱۷۹,۰۲۰,۴۰۵ |

۱۸% |

|

| کل اوراق منتشرشده در سال ۱۳۹۸ |

۱,۰۰۶,۷۶۲,۵۰۵ |

۱۰۰% |

|

جدول بالا بر اساس آخرین آمار و اطلاعات موجود در خصوص انتشار اوراق تأمین مالی در ۳ سال اخیر بدست آمده است. همانطور که مشخص است حجم تأمین مالی دولت از طریق بازار سرمایه در سه سال اخیر روندی رو به رشد را داشته و از رقم ۸۳ همت در سال ۱۳۹۸ به رقم ۱۷۰همت تا پایان آذر ۱۴۰۰ رسیده است. انتشار اوراق دولتی به ذات، یکی از شناخته شده ترین روشهای پذیرفته شده در علم اقتصاد در خصوص پوشش کسر بودجه است لیکن استفاده از این ابزار باید با در نظر گرفتن محدودیتها و اهداف سیاست پولی باشد. به بیان دیگر نمیتوان مشکل کسری بودجه دولت را با اعمال فشار به بانکها جهت خرید اوراق دولتی و ایجاد محدودیت در ذخایرشان برطرف نمود زیرا خود محرکی جهت افزایش اضافه برداشت بانکها و به تبع آن افزایش پایه پولی می شود. از طرف دیگر افزایش بی رویه حجم انتشار اوراق بدهی دولتی نباید سبب رکود در سایر بازارها گردد در ضمن بدون شک مادامی که نرخ رشد اقتصادی کشور کمتر از نرخ بهره اقتصاد است بازپرداخت (اصل و فرع) این بدهیها درآینده میتواند مشکلات اساسی و یا سقوط نظام پولی کشور را به همراه داشته باشد.

نکته دیگری که باید به آن توجه نمود آن است که متأسفانه حجم و سهم تأمین مالی بخش خصوصی در سال ۱۴۰۰ نیز به شدت کاهش پیدا کرده است که خود میتواند در کنار قبضه بازار بدهی توسط اوراق دولتی، زنگ خطری برای طرحهای توسعهای این بخش در اقتصاد گردد که تداوم این مهم در بلندمدت قطعاً اثرات منفی بر روی بخش سرمایهگذاری اقتصاد خواهد گذاشت.

نظر شما